Ropné kontango

Klesajúca cena ropy, ktorá za posledných šesť mesiacov odpísala 57% z úrovne 107 USD na aktuálnych 46 dolárov za barel, začína na trhu s čiernym zlatom vytvárať tzv. Kontango štruktúru. Kontango všeobecne značí situáciu, kedy je spotová cena komodity nižšia, než jej budúca hodnota reprezentovaná typicky cenou futures, alebo forward kontraktov (opakom je potom tzv. […]

Klesajúca cena ropy, ktorá za posledných šesť mesiacov odpísala 57% z úrovne 107 USD na aktuálnych 46 dolárov za barel, začína na trhu s čiernym zlatom vytvárať tzv. Kontango štruktúru. Kontango všeobecne značí situáciu, kedy je spotová cena komodity nižšia, než jej budúca hodnota reprezentovaná typicky cenou futures, alebo forward kontraktov (opakom je potom tzv. Backwardation).

Pôvod termínu kontango vychádza z označenia poplatku na London Stock Exchange, ktorý platil kupujúci predávajúcemu, ak si prial odložiť si vyrovnanie uzavretého obchodu.

Kontango stav je na (komoditnom) trhu relatívne bežný, zaujímavá investičná príležitosť sa však črtá, až keď je rozdiel medzi spotovou a budúce cenou dostatočne veľký. Pokiaľ totiž tento „časový spread“ prekročí limitnú úroveň, potom sa oplatí kúpiť komoditu, napr. Ropu za aktuálnu (spot) cenu, uskladniť ju a následne s istým ziskom predať prostredníctvom futures kontraktu.

Tento postup sa na rope hojne využíval naposledy v roku 2009, kedy tankery naplnené po okraj ropou, odmietali čierne zlato vyložiť, kým sa nezvýši cena na svetových trhoch. Tankery vtedy fungovali ako plávajúce skladovacia kapacita. Podobné úvahy o skladovaní ropy na mori sa začínajú množiť aj teraz s tým, ako sa cena čierneho zlata neustále znižuje.

Veľké ropné spoločnosti a (investičné) banky od začiatku nového roka špekulujú, či nenastal príhodný čas na využitie kontango trhovej štruktúry na rope, teda spotový nákup ropy a predaj v budúcnosti za vyššiu (futures kontraktom garantovanú) cenu. Royal Dutch Shell a BP by mali, podľa agentúry Bloomberg, patriť medzi niekoľko spoločností, ktoré podobné plány seriózne zvažujú. Podľa informácií gréckeho rejdárov DYNACOM Tankers Management si veľké ropné spoločnosti v minulých dňoch objednali 10 obrích tankerov s celkovou kapacitou 20 mil. Barelov.

Situácia na trhu s ropou, teda neochota OPEC obmedziť ťažbu, vyššia produkcia z bridlíc v USA, znížená dopyt po komodite (najmä v Číne) a zásoby na vysokých úrovniach, vytvára priestor pre ďalší pokles, čo kontango podporuje az uskladnenie ropy (na mori) činí atraktívnejšie investíciu. V pondelok navyše analytici Goldman Sachs vydali report, podľa ktorého by sa cena čierneho zlata mohla v priebehu 1h15 pozrieť až k 40 USD / barel, čo by ešte viac tomuto scenáru nahrávalo.

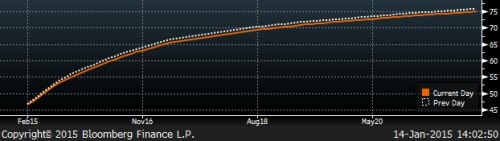

Ak sa pozrieme konkrétne na ropu Brent, tak jej aktuálna cena (hodnota februárového kontraktu) je približne 46 USD / barel, zatiaľ čo cena futures kontraktu s dodaním za 13 mesiacov, teda v marci 2016, má hodnotu 58 dolárov za barel. Rozdiel 12 dolárov sa zdá byť dostatočne vysoký na to, aby pokryl: 1) náklady obetovanej príležitosti (miesto spot nákupu ropy vo februári by bolo možné uložiť peniaze na 13M v banke) a 2) náklady na uskladnenie (náklady na uskladnenie ropy na tankera sa pohybujú okolo 44 tis. USD / deň a dávajú kontango carry obchodom veľmi reálne obrysy). Na grafe je zachytená rastúci futures krivka pre Brent.

Veľký rozdiel medzi spot a futures cenou motivuje investorov k arbitráži, počas ktorých sa zvyšuje aktuálny dopyt po rope (zvyšuje sa teda tlak na jej rast) a súčasne silnie tlak na pokles ceny v budúcnosti, keď budú maturovať futures kontraktmi a investori budú ropu predávať. Ak teda situácia kontango trvá dostatočne dlho a objem arbitráží dosiahne veľkých objemov, môže sa jednať o medvedí signál. Investori by totiž mohli v budúcnosti zatvárať veľké pozície a ropu hromadne predávať. Ťažiarom by však mohlo využitie kontango carry obchodov pomôcť aspoň čiastočne zašpiníte straty z lacnej ropy.

Momentálne je na mori uskladnený cca 20 mil. Barelov ropy. V roku 2009, kedy ropné kontango dosahovalo svoj vrchol, predstavoval tento objem 100 mil. Barelov (denná produkcia kartelu OPEC činí cca 30 mil. Barelov). Možnou prekážkou zabraňujúce veľkým bankám v skupovaní skladovacích kapacít na mori sú nové americká regulačné pravidlá. Tá obmedzujú veľkosť expozície do komodít.

Možností, ako na aktuálnu situáciu na trhu s ropou zarobiť, by mohol byť napríklad nákup spoločností, ktoré sa zameriavajú na prepravu a skladovanie ropy. Zatiaľ čo index Stoxx 600 Oil & Gas od začiatku roka odpísal 5%, tak napr. Spoločnosť Vopak (najväčší svetový podnik na uskladnenie ropy) vyskočil o takmer 15%. Napr. banka Jefferies pridala firmu Vopak do svojho zoznamu nákupných odporúčaní.

Zdroj: Bloomberg, Patria Online Autor: Michal Putna Patria Online