Medvedie trhy sú bežnou súčasťou života, no je ťažké ich predvídať, odhadnúť, ako dlho budú trvať, alebo aký veľký budú mať vplyv na ceny akcií. Medvedie trhy sú prirodzenou súčasťou trhových cyklov. Nielenže sa vám môže podariť ich prežiť, môžete taktiež zaujať také pozície na trhu, že z nich v konečnom dôsledku budete profitovať. V […]

Medvedie trhy sú bežnou súčasťou života, no je ťažké ich predvídať, odhadnúť, ako dlho budú trvať, alebo aký veľký budú mať vplyv na ceny akcií. Medvedie trhy sú prirodzenou súčasťou trhových cyklov. Nielenže sa vám môže podariť ich prežiť, môžete taktiež zaujať také pozície na trhu, že z nich v konečnom dôsledku budete profitovať. V tomto článku si uvedieme niekoľko techník, vďaka ktorým znížite straty vo svojom portfóliu alebo dokonca počas medvedieho trhu dosiahnete zisky.

Humorista a spisovateľ Terry Pratchett raz povedal: “Toto nie je život v rýchlom pruhu, ale v zapchatej premávke.” Ide o pomerne presný opis toho, čo investori, vďaka globálnej pandémii, ktorá vyvolala turbulencie na trhu, práve teraz prežívajú. Bohužiaľ, neexistuje žiadny jednoduchý spôsob ako opustiť túto šialenú diaľnicu. Mohli by ste predať všetky svoje investície, no to by znamenalo isté straty a riziko toho, že sa z toho už nezotavíte.

Najlepším riešením je prejsť priamo cez turbulencie. Je pravda, že na to budete potrebovať mimoriadnu statočnosť, keďže nie všetci okolo vás dokážu predať akcie a podielové fondy dostatočne rýchlo. Súčasná situácia, by však mala zväčšiť vaše odhodlanie spomenúť si na niektoré udalosti z minulosti. Áno, ochorenie COVID-19 je nové, no divoká volatilita na akciovom trhu nie. Už veľakrát došlo k prudkým poklesom na trhu a spoločnosť sa zotavila z každého jedného. Poďme sa bližšie pozrieť na posledné tri medvedie trhy a oživenie trhov, ktoré ich nasledovalo, za posledných 50 rokov.

Inflačná a ropná kríza: 1973-1974

Medzi januárom 1973 a decembrom 1974, stratil index S&P až 48% svojej hodnoty. Rovnako utrpel aj index Dow Jones (DIJA), ktorý v rovnakom časovom horizonte zaznamenal pokles o 46%. Medzi základné faktory, ktoré to všetko spôsobili patrila inflácia, ktorá sa vytrhla spod kontroly a ropná kríza. V lete 1971 podnikol americký prezident Nixon odvážne kroky, ktoré mali vyriešiť problém s infláciou. Medzi tieto kroky spadalo napríklad ukončenie konvertibility dolárov na zlato a zavedenie kontroly miezd a cien. V januári 1972 boli kontroly miezd a cien zrušené, a inflácia takmer okamžite narástla. Neskôr, v októbri toho roku, zastavilo niekoľko arabských krajín vývoz ropy do Spojených štátov amerických. Do konca roka sa inflácia zvýšila na 8,8% a Amerika trpela nedostatkom ropy. Trhy mali problémy ešte nasledujúcich 12 mesiacov.

Podobné: Koronavírus zdôrazňuje, prečo je potrebné investovať do kvality

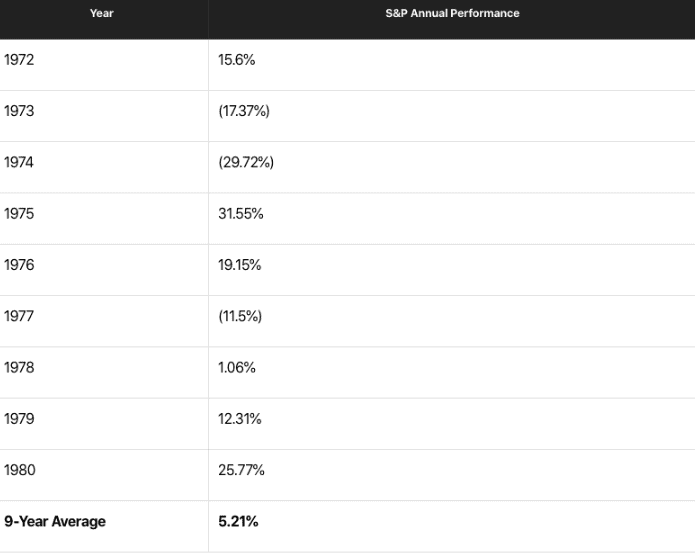

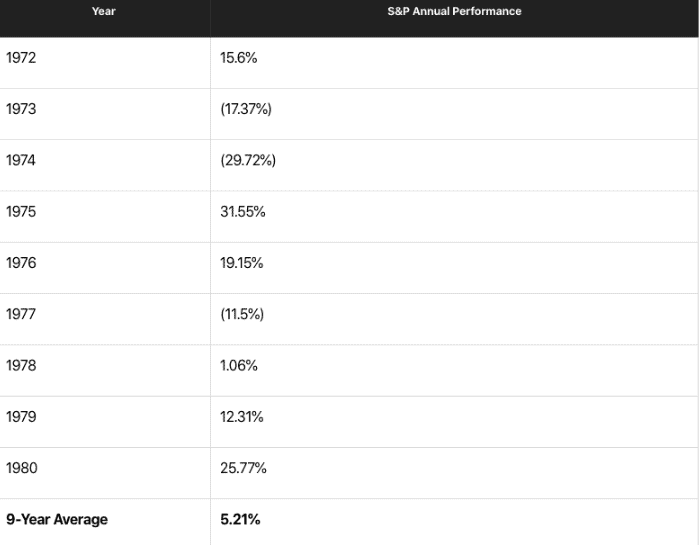

Zatiaľ čo inflácia aj naďalej ovplyvňovala národné hospodárstvo po zvyšok desaťročia, trh sa v rokoch 1975 až 1976 zotavil. Počas týchto dvoch rokoch, vykázal index S&P rast o 31,55% a 19,15%. V roku 1977 nastala ďalšia korekcia trhu, kedy index S&P zaznamenal ďalší pokles o 11,5%. Nasledujúce roky sa investori tešili z rastu, ktorý napríklad v roku 1980 bol až na hodnote 25,77%. Nasledujúca tabuľka zobrazuje výkonnosť indexu S&P v rokoch 1972 až 1980.

Nasledujúca tabuľka ukazuje výkonnosť S&P v rokoch 1972 až 1980:

Kríza internetových spoločností: 2000-2002

Index S&P a NASDAQ, ktorý sa zameriava na technologický sektor, vykázali v rokoch 2000-2002 až dvojciferné straty. Indexu Dow Jones sa v danom časovom úseku darilo o niečo lepšie, no stále zaznamenával pokles.

Táto kríza sa nazýva sa krízou internetových spoločností, pretože nasledovala po mimoriadnom nadšení z komercializácie internetu. Začínajúci aj skúsení investori chceli v tejto dobe vlastniť časť tohto technologického sektoru. Stovky internetových spoločností sa stali verejne obchodovanými a ceny technologických akcií rástli ako bláznivé. Časom, prišli technologické spoločnosti o peniaze a investori si uvedomili, že boli značne nadhodnotené, a pokúšali sa rýchlo zbaviť svojich podielov.

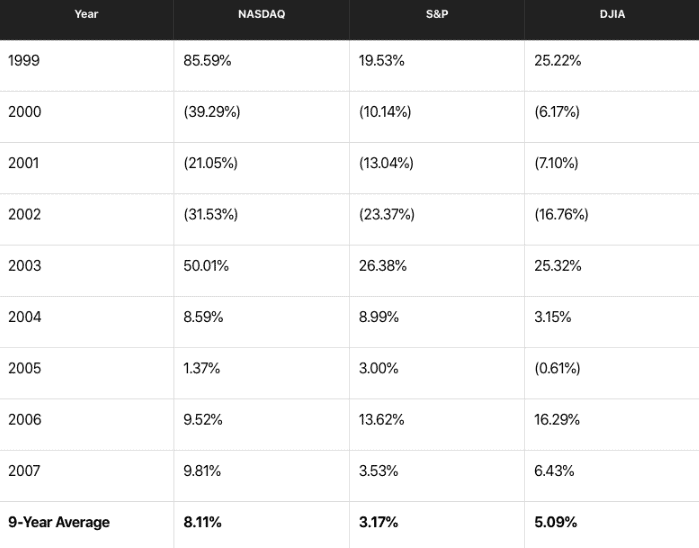

Po tom, čo index NASDAQ zažil v roku 1999 nárast o 85,58%, v roku 2000 prepadol o 39,39%. Nasledovali dva roky strát, no v roku 2003 index opäť zaznamenal rast o 50%. Nasledujúca tabuľka zobrazuje rast indexov NASDAQ, S&P a DJIA v rokoch 1999 až 2007.

Veľká recesia: 2007-2009

Od októbra 2007 do februára 2009 zaznamenal index Dow Jones pokles o 50%, z 17 245,35 na 8 609,71. Tento pokles zahŕňal aj pád o 777,68 bodov počas 29. septembra 2008, čo bol až do roku 2018 najväčší pokles v histórii. Banky a finančné inštitúcie zhromažďovali cenné papiere zabezpečené hypotékami, pretože ich považovali za bezpečné investície s dobrými výnosmi. Dopyt po tomto type cenných papierov, však viedol veriteľov k tomu, aby poskytovali pôžičky nezodpovedajúce hodnote nehnuteľnosti alebo schopnosti dlžníka splácať dlh. Keďže bolo pomerne ľahké získať hypotéku, viac ľudí si kupovalo nové domy, čo zvyšovalo ich hodnotu.

Ak si spomínate na tie dni, cítili sme sa, ako keby svet veľmi pomaly prichádzal k zániku. Avšak trh uskutočnil niekoľko rýchlych a včasných krokov, ktoré viedli k jeho oživeniu. Index Dow Jones sa z najnižšieho bodu 8 609,71 za 14 mesiacov vyšplhal na 13 067,22. V novembri 2013 prekonal svoje maximum z roku 2007 a až do roku 2017 vykazoval rast. Nasledujúca tabuľka zobrazuje výkonnosť indexu DJIA v rokoch 2006 až 2014.

Medvedí trh

Poďme si však definovať pojem medvedí trh. Medvedí trh nastane v situácii, keď ceny cenných papierov prudko klesnú a rozsiahla negatívna atmosféra spôsobu ďalšie poklesy. Keďže investori očakávajú ďalšie straty a odpredaj pokračuje, pesimizmus iba rastie. Hoci sa čísla môžu líšiť, mnoho odborníkov považuje pokles o 20% a viac na viacerých trhových indexoch, ako je napríklad index Dow Jones (DJIA) alebo Standard & Poor’s 500 (S&P 500), počas najmenej dvojmesačného obdobia za začiatok medvedieho trhu.

Keď akcie začnú klesať, je ťažké povedať kedy dosiahnu dno. Ak budete príliš dlho čakať, kým akcie znova porastú, môžete premeškať príležitosť na kúpu a tým pádom nebudete profitovať z nárastu cien. Ak však kúpite akcie príliš skoro, môže sa stať, že budú aj naďalej klesať. Zo začiatku medvedieho trhu je veľmi ťažké vybrať najlepší čas na kúpu a riadiť aktívne obchodovanie. 10% korekcia nie je žiaden problém. Väčšina investorov ju dokáže stráviť. Ide o 78% korekciu, ktorú sme pozorovali po prasknutí technologickej bubliny v rokoch 2000 až 2002, alebo o 54% stratu indexu Dow Jones v rokoch 2007 až 2009, počas ktorých väčšina investorov prepadne strachu a stratí peniaze.

Čo teda môžeme urobiť, aby sme naozaj zmiernili naše straty a dokonca aj zarobili nejaké peniaze počas medvedieho trhu?

Pravidelné dokupovanie

Ponaučenie, ktoré sme si odniesli medvedieho trhu v rokoch 2007 až 2009 je, že keď budete kupovať indexové fondy v pravidelných intervaloch, budete po obnovení trhu profitovať. Tí, ktorí využili túto stratégiu, nevedeli, či sa medvedí trh skončí v decembri 2007, júni 2008 alebo, ako sa nakoniec stalo, až marci 2009. Niektorí investori tvrdili, že hodnota klesla na polovicu, keď medvedí trh skončil, no všetky akcie, ktoré počas poklesu nakúpili, boli po ukľudnení situácie a po tom, čo trh opäť vzrástol, v končenom dôsledku ziskové.

Podobné: 11 najlepších akcií, ktoré prežijú aj šírenie nákazy koronavírusu

Tí, ktorí počas poklesu nakúpili lacnejšie akcie a držali ich do roku 2015 dosiahli obrovské zisky. Ponaučenie vyplývajúce z tohto príbehu je, že najlepším riešením nie je investovať všetky svoje finančné prostriedky naraz, ale investovať malé sumy v pravidelných intervaloch.

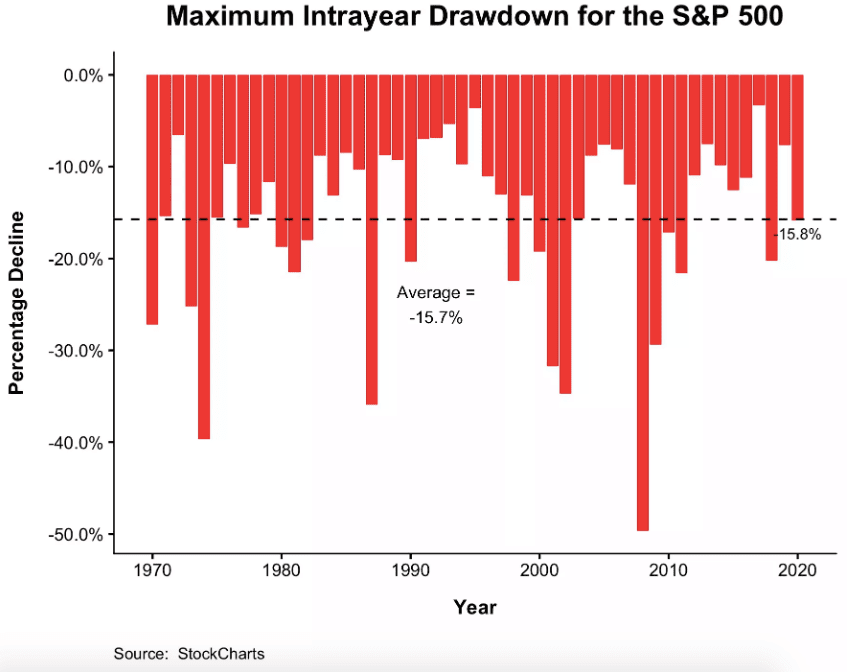

Graf: Maximálny pokles indexu S&P 500 v roku

Stratégia: Nájdite aktíva, ktorých cena rastie

Je pomerne užitočné urobiť si prieskum minulých medvedích trhov s cieľom zistiť, ktoré akcie, sektory alebo aktíva zaznamenali skutočný rast alebo sa prinajhoršom držali na stabilnej hodnote aj v časoch, keď sa trh okolo nich zmietal v otrasoch. Niekedy nastane taká situácia, že sa začne mimoriadne dariť drahým kovom ako je zlato a striebro. Akciám potravinárskych spoločností a spoločností zabezpečujúcich produkty osobnej starostlivosti, ktoré sa často nazývajú aj “defenzívne akcie”, sa taktiež zvykne dariť. Môžu prísť chvíle, kedy dlhopisy rastú a akcie naopak, klesajú. Niekedy sa konkrétnemu sektoru na trhu, ako sú verejnoprospešné služby, nehnuteľnosti, alebo zdravotná starostlivosť, darí veľmi dobre, zatiaľ čo iné sektory zažívajú pokles.

Mnoho finančných webov zverejňuje výkony jednotlivých sektorov v rôznych časových rámcoch, takže môžete ľahko zistiť, ktorým sektorom sa darí viac ako iným. Začnite alokovať časť svojich finančných prostriedkov do týchto sektorov, pretože akonáhle sa danému sektoru začne dariť, je vysoká pravdepodobnosť, že sa im dariť bude počas pomerne dlhého obdobia. Na medvedie trhy môže pôsobiť rôzne katalyzátory, takže táto stratégia pomáha investorom adekvátne rozdeliť svoje finančné prostriedky.

Zhrnutie

Ako môžete vidieť, medvedích trhov sa nemusíte báť a viac energie, by ste mali venovať uplatňovaniu alternatívnych investičných stratégií, vďaka ktorým môžete zabezpečiť, že sa vášmu portfóliu bude dariť aj v časoch, kedy mnoho iných investorov utrpí výrazné straty.

Zdroj: www.nasdaq.com, www.marketwatch.com