Vojna, ktorá vypukla na Ukrajine, devastuje svet a ovplyvňuje finančné trhy. Investiční experti varujú, aby ste neprepadali panike. Akú investičnú stratégiu zvoliť počas krízy?

Ruská invázia na Ukrajine vyvolala masívnu volatilitu na finančných trhoch. Mnohí investori sa budú v blízkej budúcnosti pozerať na masívnu dieru vo svojich investičných portfóliách po tom, čo už videli ako populárne americké technologické akcie v posledných mesiacoch prudko klesli.

Zvyčajná rada je vydržať, no určité opatrné preorientovanie sa na zohľadnenie zvýšeného rizika, nemusí byť krokom vedľa.

Ako dlho môže trvať, kým sa kríza prejaví?

Toto je doba najvyššej výstrahy. Je možné, že sa dostaví pokles akciového trhu aj o viac ako 50 %. Brian Dennehy, výkonný riaditeľ výskumnej platformy FundExpert, preto odporúča investorom, aby držali 50 % svojich investícií v hotovosti.

Pokiaľ sa situácia na Ukrajine nezlepší, globálne odstraňovanie rizík, ktoré teraz prebieha bude pravdepodobne pokračovať.

S touto krízou existuje len málo zjavných paralel, no hlavné akciové indexy klesli o 20 až 25 % po invázii Iraku do Kuvajtu v roku 1990. Vtedy sa však rýchlo odrazili, nakoľko sa Spojené štáty americké rozhodli vojnu rýchlo ukončiť.

To však naznačuje, že pokles o ďalších 10 až 20 % oproti súčasnej úrovni je celkom pravdepodobný. Okrem toho, ako sa bude vyvíjať vojna medzi Ruskom a Ukrajinou, bude kľúčovým faktorom, ktorý určí aký zlý bude dopad vojny na trh a reakcia centrálnych bánk veľkých krajín sveta.

Aj pred vypuknutím vojny boli akcie pod tlakom nárastu tzv. bez-rizikových sadzieb. Začiatkom tohto roka totižto Federálny rezervný systém a ďalšie centrálne banky signalizovali agresívnejšie tempo sprísňovania svojich menových politík.

Ak tento konflikt na Ukrajine podnieti tvorcov politiky, aby pozastavili alebo aspoň spomalili proces sprísňovania menových politík, môže to zmierniť ťažkosti a pokles rizikových aktív.

Investiční experti – “Neprepadajte panike“

Základnou investičnou múdrosťou je prekonať búrky na trhu, a to najmä v prípade, ak investujete dlhodobo. Historicky, najväčšie riziko pre investorov v čase geopolotických kríz prichádza z prehnanej reakcie a nedostatočnej diverzifikácie. Súčasná volatilita ukazuje, že trhy neboli plne ocenené vzhľadom na pravdepodobnosť hlbšieho konfliktu. Ceny energií môžu stále smerovať vyššie a ekonomiky závislé od ropy môžu zaznamenať zásah aj v sektoroch mimo energií.

Hoci nie je možné posúdiť rozsah geopolitických vplyvov na trhy, takéto udalosti vo všeobecnosti nezabránili akciám v pohybe v strednodobom horizonte a poklesy spôsobené geopolitickými stresovými udalosťami majú zvyčajne krátke trvania, v rámci dobre diverzifikovaných portfólií.

Drastické reakcie individuálnych investorov na pohyby v rámci akciového trhu, iba málokedy skončia dobre pre investora.

V rýchlo sa meniacich situáciách, ako je aj tá súčasná, je potrebné zachovať dlhodobý pohľad. Súčasná situácia vo svete nie je niečo, na čo by boli investori v posledných rokoch zvyknutí. Inflácia je oveľa vyššia, ako čokoľvek, čo sme videli v posledných dekádach. Úrokové sadzby taktiež rastú na vysoké úrovne. Preto je potrebné zachovať pokoj a myslieť na dlhodobý horizont svojich investícií.

Vojna na Ukrajine pridáva dynamiku trendom, ktoré sa začali už predtým, pretože ďalší rast cien energií povedie k navýšeniu inflačných tlakov. Existuje veľmi silná pravdepodobnosť, že očakávaný rast inflácie bude vyšší ako naznačujú pôvodné predpovede odborníkov.

Maike Currie, investičná riaditeľka spoločnosti Fidelity, uviedla tri dôvody, prečo si myslí, že pokoj a udržiavanie kurzu budú v nasledujúcich týždňoch najlepšou možnou investičnou stratégiou:

1) Akcie spoločností, ktoré sa v súčasnosti predávajú za nižšie ceny, veľmi pravdepodobne ukončia tento rok v strate. Ceny akcií by sa mohli tento rok zotaviť, no investori musia investovať, tak aby to využili až vtedy, keď k tomu naozaj dôjde.

2) Poklesy, ktoré sme zaznamenali v reakcii na kroky Ruska boli rozsiahle, pričom zatiaľ existuje len málo sektorov, ktoré nezaznamenali pokles. Investori totižto predávajú všetky aktíva, ktoré považujú za rizikové. Na trhu bude veľa spoločností, ktoré utrpia krátkodobé straty napriek tomu, že ich vojna na Ukrajine nijako zvlášť nezasiahne. Nebude preto žiadnym prekvapením, ak začnú ceny niektorých akcií v nasledujúcich týždňoch opäť rásť.

3) Každý, kto pravidelne investuje, musí vo svojich investíciách pokračovať, ak chce aby sa jeho dlhodobé plány skutočne stali realitou. Investovanie pravidelných súm v pravidelných intervaloch znamená, že keď ceny klesnú, dosiahnete nákup väčšieho objemu aktív.

Kde sú aktuálne bezpečné prístavy?

Jason Hollands zo spoločnosti Bestinvest priniesol niektoré z potenciálnych vhodných možností.

1) Americké vládne dlhopisy

Ich výnosy sa od začiatku roka zvýšili a vzhľadom na potencionálny inflačný impulz, ktorý budú mať rastúce ceny energií, by sa americké vládne dlhopisy v nasledujúcich mesiacoch mohli považovať za bezpečné útočisko.

2) Spojené kráľovstvo

Investori by mali začať uvažovať o vyvažovaní svojho portfólia v prospech Spojeného kráľovstva, nakoľko táto krajina má veľkú expozíciu voči finančnému sektoru, surovým materiálom a energiám. Ropné a energetické akcie budú profitovať z globálneho nárastu cien ropy a plynu, zatiaľ čo banky budú mať prospech z rastúcich globálnych úrokových sadzieb.

3) Dividendy

Nastáva doba, kedy by si investori mohli opäť vážiť hodnotu dividend. Počas boomu rastových akcií v posledných rokoch veľa investorov na dividendové akcie nemyslelo. Avšak v časoch neistoty, poskytuje príjem z dobre krytej dividendy vítaný stupeň predvídateľnosti, ktorý možno buď preinvestovať, alebo reinvestovať.

Aké ďalšie stratégie by ste mali zvážiť?

Mark Haefele z banky UBS navrhuje štyri spôsoby, ako udržať svoje portfólio na správnej ceste, a to aj uprostred pretrvávajúcej neistoty.

1) Udržujte svoje portfólio diverzifikované

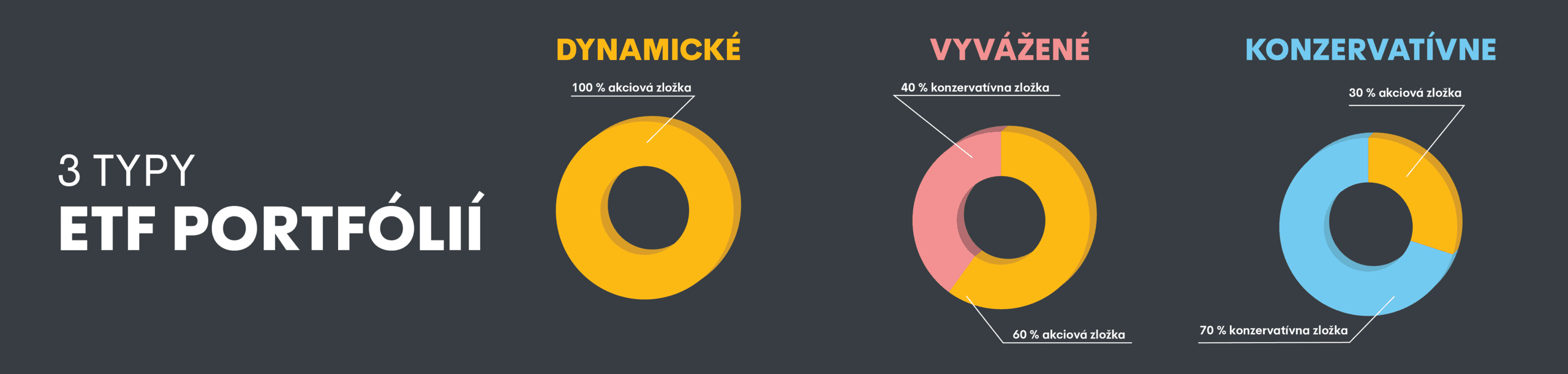

Diverzifikáciou naprieč geografickými regiónmi, sektormi a triedami aktív môžu investori znížiť svoje vystavenie sa prehnanému odporu voči rizikám súvisiacim s krízou na Ukrajine, alebo inými vznikajúcimi politickými rizikami, naprieč celým svetom.

Celková expozícia indexu S&P 500 voči Rusku a Ukrajine dohromady je len na hodnote okolo 1%. Diverzifikácia ponúka investorom skutočnú ochranu pred klesajúcim trhom.

2) Použite komodity ako geopolitické zabezpečenie

Rusko importuje do Európskej únie zhruba 40% z celkového dovezeného plynu a 30% podiel v rámci ropy. Zároveň je najväčším dodávateľom pšenice. Ukrajina zasa vyváža kukuricu, pšenicu a olejnaté semená.

Nakoľko hrozí, že tieto krajiny nebudú schopné dodržiavať dodávky komodít, môžu sa komodity stať účinným geopolitickým zaistením portfólií. Okrem toho ponúkajú atraktívny zdroj výnosov v prostredí zrýchľujúceho sa rastu, pretrvávajúcej inflácie a vyšších úrokových sadzieb.

3) Stavte na silu amerického dolára

Americký dolár je všeobecne považovaný za bezpečnú menu, ktorá má tendenciu rásť počas období zvýšenej geopolitickej neistoty alebo rizík na finančných trhoch.

4) Zakomponujte defenzívne investície

Vzhľadom na to, že neistota bude v najbližšej dobe vysoká, investori, ktorí plánujú znížiť volatilitu vo svojich investičných portfóliách, by mali zvážiť vyváženie niektorých svojich cyklických expozícií defenzívnymi sektormi a stratégiami.