7 najlepších ETF fondov pre rok 2022

ETF fondy posúvajú výhody investovania do fondov v rámci jednotlivcov na vyššiu úroveň. Ukážeme Vám ich výhody a vyberieme 7 najlepších pre tento rok.

ETF fondy investorom zvyčajne ponúkajú nižšie prevádzkové náklady ako tradičné otvorené fondy, flexibilnejšie obchodovanie, väčšiu transparentnosť a lepšiu daňovú efektívnosť na zdaniteľných účtoch.

Existujú však aj určité nevýhody, ako napríklad poplatky za obchodovanie. Vo všeobecnosti, výhody investovania do ETF fondov vo veľkom zatieňujú mínusy.

Výhody ETF fondov

ETF fondy majú oproti tradičným otvoreným fondom hneď niekoľko výhod. Poďme sa teda rýchlo pozrieť na štyri hlavné výhody, kvôli ktorým by ste mali v tejto neistej situácii zvážiť investovanie do ETF fondov.

1) Flexibilita obchodovania

ETF fondy sa nakupujú a predávajú počas dňa, keď sú trhy otvorené. Oceňovanie akcií ETF fondov prebieha nepretržite, počas bežných burzových hodín. Ceny akcií sa počas dňa menia najmä v závislosti od meniacej sa hodnoty podkladových aktív vo fonde. Investori tak v priebehu niekoľkých okamihov vedia, koľko zaplatili za nákup akcií a koľko dostali po predaji.

2) Diverzifikácia portfólia a riadenie rizík

Investori môžu vďaka ETF fondom rýchlo získať expozíciu voči konkrétnym sektorom, štýlom, odvetviam alebo krajinám, aj napriek tomu, že nemajú dostatok odborných znalostí. ETF fondy ponúkajú investorom jednoduchú expozíciu voči konkrétnemu požadovanému segmentu trhu.

3) Nižšie náklady

Prevádzkové náklady vznikajú všetkým spravovaným fondom bez ohľadu na ich štruktúru. Náklady na prevádzku ETF fondov sú však v porovnaní s otvorenými podielovými fondmi nižšie. Je to spôsobené tým, že náklady súvisiace so službami pre klientov sú prenášané na maklérske firmy, ktoré cenné papiere držia.

4) Daňové výhody

ETF fondy sa spájajú s dvoma hlavnými daňovými výhodami. V dôsledku štrukturálnych rozdielov sa na podielové fondy zvyčajne vzťahuje vyššia daň z kapitálových výnosov, ako na ETF fondy. Okrem toho daň z kapitálových výnosov na ETF fondy vzniká až pri predaji ETF fondov investorom. Inými slovami, ETF fondy majú nižšie kapitálové zisky, z ktorých sa platia dane, a sú splatné len pri predaji podielu vo fonde.

Mohlo by vás zaujímať: Neprepadajte panike. Aké sú vhodné stratégie počas krízy?

Najlepšie ETF fondy pre rok 2022

Je treba byť pripravený na ďalšie volatilné mesiac pre akcie. Zatiaľ čo akcie v januári všeobecne klesali, vo februári razantne prepadli, keďže Rusko napadlo Ukrajinu a spôsobilo neistotu a znepokojenie po celom svete. Investori, ktorí už boli vo veľkom vystrašení, najmä kvôli rizikám inflácie a koncu nedávneho oživenia akciového trhu, teraz rozhodne prešli do režimu „odstraňovania“ alebo „preskupenia“ rizika.

V čase písania tohto článku (v polovici marca) je približne 70 % najväčších amerických akcií, ktoré tvoria index S&P 500, k dnešnému dňu v červených číslach a niektoré veľké mená ako Meta Platforms a Netflix len od 1. januára prišli o viac ako 30 %.

Podobné: Najlepšie rastové ETF fondy pre rok 2023

Aké možnosti by ste vy ako investor mohli zvážiť v tomto období neistoty?

Tu je sedem taktických fondov obchodovaných na burze (ETF), ktoré by ste možno mali zvážiť, keďže volatilita môže prevládať aj v neskoršom období.

1) Vanguard Energy ETF (VDE)

Fond Vanguard Energy ETF v tomto roku zatiaľ vzrástol o 20 %, zatiaľ čo zvyšok trhu sa viac-menej trápi. Tak ako je to typické pre spoločnosť Vanguard, aj v tomto fonde získavate expozíciu voči 100 veľkým firmám v energetickom sektore, pričom ročné náklady predstavujú iba 0,1% alebo 10 eur ročne z každých 10 000 investovaných eur. Energetika je jedným z mála sektorov, ktorý sa v poslednej dobe drží celkom dobre, preto by ste sa na tento fond mali rozhodne pozrieť bližšie.

2) Alerian MLP ETF (AMLP)

Fond Alerian MLP ETF sa taktiež zameriava na energetický sektor, ale trochu iným spôsobom. Tento fond vám poskytne expozíciu voči strednému prúdu v energetike, teda doprave, skladovaniu, veľkoobchodnému predaju surových alebo rafinovaných ropných produktov, a rámcovým komanditným spoločnostiam.

Tieto druhy spoločností sa nezaoberajú ťažbou ropy a zemného plynu, priamo zo zeme. Medzi najlepšie akcie v tomto fonde patria spoločnosti Western Midstream Partners LP a Energy Transfer LP, ktoré sú reprezentatívnymi príkladmi ďalších približne 15 akcií tvoriacich tento fond. Okrem takmer 8 % návratnosti, fond ponúka aj približne 7,7 % výnos, vďaka čomu poskytuje investorom trochu istoty v inak veľmi neistom aktuálnom prostredí.

3) SPDR Gold Shares (GLD)

Ďalším spôsobom ako bojovať proti rastúcej inflácii je kúpa jedného z najobľúbenejších aktív a bezpečných prístavov – zlata. Fond SPDR Gold Shares je v skutočnosti krytý fyzickým zlatom, nie spoločnosťami, ktoré tento vzácny kov ťažia, takže je pomerne bezpečný. Vaše výnosy v tomto prípade menej korelujú s každodennými pohybmi akcií. Ak vezmeme do úvahy, že väčšina akcií má v súčasnosti veľké problémy, môže ísť o jeden z najlepších ETF fondov pre rok 2022.

4) First trust NASDAQ Cybersecurity ETF (CIBR)

Keďže spoločnostiam z oblasti kybernetickej bezpečnosti sa od začiatku roka nedarilo oveľa viac ako širšiemu trhu, tento pokles bol čiastočne spôsobený zvýšeným predajom technologických akcií zo strany investorov. No po ruskej invázii na Ukrajine si tieto spoločnosti celkom polepšili.

Môže za to aj skutočnosť, že tieto dve krajiny sú známe ako centrá hackerov a nepomáha ani to, že aktivistická skupina Anonymous vyhlásila svoju vlastnú kybernetickú vojnu voči ruskému prezidentovi Vladimírovi Putinovi a začala napádať ruské webové stránky. Tento druh prostredia postavil všetky druhy inštitúcií do zvýšenej pohotovosti pred rizikami súvisiacimi s kybernetickou bezpečnosťou.

Pandémia koronavírusu nám skutočne ukázala akú majú digitálne aktíva hodnotu. Podľa spoločnosti Cybersecurity Ventures, celosvetové kumulatívne kybernetické výdavky medzi rokmi 2021 až 2025 dosiahnu hodnotu 1,75 bilióna amerických dolárov. Aj to je dôvod, prečo sa fond First trust NASDAQ Cybersecurity ETF dostal na tento zoznam.

5) iShares Core S&P 500 ETF (IVV)

Množstvo výskumov neustále dokazuje dôležitosť dlhodobého prístupu k investovaniu a využívaniu stratégie „kúp-a-drž“. Ide o oveľa lepšiu stratégiu, ako pokusy ohľadom načasovania trhu.

Najmä, ak investujete s cieľom odložiť si na dôchodok alebo iný dlhodobý cieľ, je veľmi dôležité, aby ste pravidelne investovali do indexového fondu, bez ohľadu na aktuálnu situáciu vo svete. Z dlhodobého hľadiska majú akcie tendenciu vždy stúpať, aj keď počas jedného mesiaca nedosiahnete výnos 10 %, nemáte sa čoho báť.

6) Vanguard Short-Term Corporate Bond ETF (VCSH)

Ak hľadáte skutočne defenzívnu pozíciu, možno by ste sa mali akciám úplne vyhnúť a skryť sa vo svete krátkodobých dlhopisov. Je pravda, že vďaka dlhopisom nezbohatnete počas jednej noci. Avšak, nízke riziko sa vždy spája s nízkym ziskom.

Cena akcií dlhopisového fondu Vanguard Short-Term Corporate Bond ETF sa v podstate nehýbe a vaše výnosy získate prostredníctvom pravidelných platieb, ktoré spolu dosahujú 1,6% ročný výnos. Fond je tvorený dlhopismi spoločností ako Apple, alebo Bank of America.

Mohlo by vás zaujímať: 9 tipov ako zvládnuť výraznejšie poklesy na trhoch

7) Dixerion Daily S&P 500 Bear 1X Shares (SPDN)

Ak je váš názor na súčasnú situáciu na akciovom trhu naozaj pesimistický, zvážte investovanie do fondu Dixerion Daily S&P 500 Bear 1X Shares, ktorý je navrhnutý tak, aby poskytoval inverzný výnos indexu S&P 500 na dennej báze.

Tento jedinečný fond môže slúžiť ako zabezpečenie proti krátkodobým poklesom akciového trhu tým, že poskytuje poistku proti veľkému pohybu smerom nadol. Ak naozaj chcete zaujať agresívny prístup, môžete staviť na pokles trhu a následne z toho inkasovať.

Malo by byť samozrejmé, že aj v tomto prípade existuje riziko, pretože ako sa ukázalo z dlhodobého hľadiska sa stávkovanie proti akciovému trhu nevyplatí. Ale dobre načasovaná taktická stávka sa môže podariť.

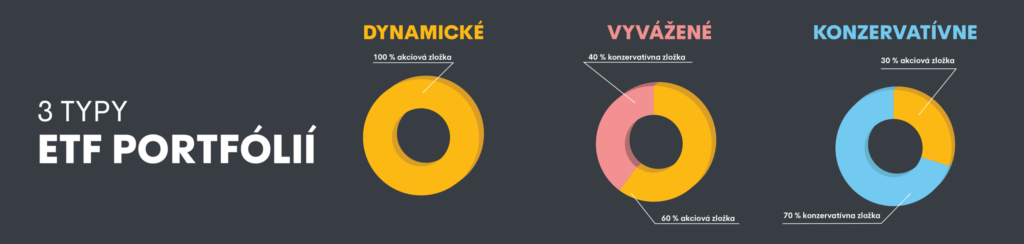

Ak Vás zaujali ETF fondy, no chcete výber ETF fondov nechať na odborníkov, pozrite si naše nové ETF portfóliá vytvorené pre každý typ investora.

Ak by ste sa chceli porozprávať so skúseným expertom na investovanie, a tak prispieť k ešte významnejšej ochrane vašich financií a majetku. Zanechajte nám kontakt.

zdroj: www.marketwatch.com, www.investors.com